はじめに

前回の記事では、NISA、積立NISA、確定拠出年金(iDeCo、企業型)をどのように使って資産を形成していくのが良いかについて書きました。

今回は、前回の記事では書ききれなかった確定拠出年金(iDeCo、企業型)の出口戦略(受け取り方)について記述したいと思います。

私のおすすめの受け取り方は、退職する際に「退職金」を受け取り、「確定拠出年金」を75歳で受け取る方法です。

以下でその理由も説明します。

iDeCo等の確定拠出年金の税金について

前回の記事で述べたように、iDeCo等の確定拠出年金は、受け取る際に税金がかかります。受け取り方によって掛かる税金も異なるので、それぞれの受け取り方と合わせて説明します。

一時金(一括)として受け取る

確定拠出年金を一時金(一括)で受け取る場合は、退職所得として扱われ、分離課税となります。「分離課税」とは、他の所得とは合算されず、独立で税金が計算されるということです。

退職所得に応じた独自の税率で所得税が算出され、通常の所得税に比べより税金額が低く抑えられるという利点があります。

退職所得税(退職金の所得税)の計算方法

退職所得税(退職金の所得税)は以下の式で求められます。

退職所得税=退職所得金額①×税率②-控除額③

退職所得金額①、税率②、控除額③について、以下で説明します。

【退職所得金額①】

退職所得金額①は、退職金(一時金)から退職所得控除を引き、さらに1/2した金額で、以下の式で表されます。

退職所得金額①=(退職金(一時金)-退職所得控除④)×1/2

退職所得控除④は、

- 勤続年数20年以下:40万円×勤続年数

- 勤続年数21年以上:70万円×(勤続年数-20年)+800万円

となります。

仮に、25歳~60歳まで35年間働いた場合は、

70万円×(35年-20年)+800万円=1850万円

となり、1850万円を超えた分にしか税金はかかりませんので、かなりの額が控除されます。

【税率②、控除額③】

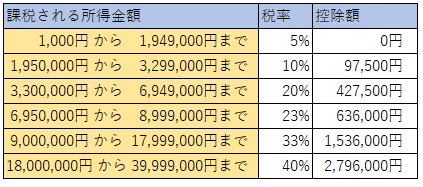

税率②と控除額③は図1の通りです。

よって確定拠出年金を一時金(一括)で受け取る場合は、かなりの額が退職所得控除④で控除され、更に1/2した額にしか税金がかからないので、かなり税金の額が抑えられることがわかります。

退職所得控除を「(会社からの)退職金」と「確定拠出年金」の両者に適応する方法

退職金を一時金で受け取ると、税制上有利になることを前述しました。

しかし、「(会社からの)退職金」と「確定拠出年金」を同じ年に受け取ってしまうと、合算した退職金として計上されてしまうため、大きな額となってしまい、結構な額を所得税として取られてしまいます。

仮に35年勤務で「(会社からの)退職金」と「確定拠出年金」で3000万円を受け取る場合、

70万円×(35年-20年)+800万円=1850万円(退職所得控除④)

(3000万円-1850万円)×1/2=575万円(退職所得金額①)

(575万円-42.75万円)×20%≒115万円(退職所得税)

となり、115万円も税金に取られてしまうことになります。更に住民税も、

575万円×10%=57.5万円

となるため、合計で約173万円も取られてしまいます。

税金を低く抑えるためには、「(会社からの)退職金」と「確定拠出年金」を別の年に受け取ることによって、それぞれに退職所得控除を適応することができ、税金を低減させることができます。

但し、それには条件があります。

【確定拠出年金を先に受け取る場合】

確定拠出年金の一時金を先に受け取るケースでは、確定拠出年金の一時金を受け取った後の5年以降に退職金を受け取れば、退職所得控除を新たに利用することができます。

確定拠出年金が受け取れるのは60歳~75歳なので、60歳で確定拠出年金の一時金を受け取り、65歳になる年に退職金を受け取れば、退職所得控除がフル活用できます。

【退職金を先に受け取るケース】

退職金を受け取った後、確定拠出年金を一時金で受け取るケースでは、その期間を20年以上開けないと、退職所得控除をフル活用することができません。(2022年4月に現行ルールに変更)

確定拠出年金が受け取れるのは60歳~75歳なので、退職所得控除をフル活用するためには、退職金を55歳で受け取り、確定拠出年金を75歳で受け取る必要があります。

再雇用で65歳まで働く予定の方は、「確定拠出年金」を60歳で受け取れば問題ないと思います。

私のようにFIREを考えている方は、退職する際に「退職金」を受け取り、「確定拠出年金」を75歳で受け取ることをお勧めします。

仮に「退職金」を受け取ってから「確定拠出年金」受け取りまでの期間が20年未満だったとしても、その期間が「勤務期間」としてカウントされ前述した方法で算出した額が「年金控除」されます。

また、75歳までの譲渡益、配当金も税金がかかりません。

年金(分割)で受け取る

退職金を年金として「分割」で受け取る場合、雑所得に分類され、総合課税として取り扱われます。

また退職金等の雑所得は、収入金額から公的年金等控除額を差し引いて計算します。

公的年金等控除額は、公的年金等の額や受給者の年齢により異なります。

例えば、雑所得以外の所得にかかる合計所得金額が1,000万円以下の場合、64歳までは最0万円、65歳以上は110万円以下の場合は税金はかかりません。それ以上の場合は収入によって税金が決まります。詳細は、国税庁のホームページをご覧ください。

「総合課税」とは、他の所得と合算して課税されるということです。他の所得がある場合には、合計の額に対して税金がかかります。

おすすめの受け取り方

以上が、確定拠出年金(iDeCo、企業型)を受け取る際の税金についてまとめた結果となります。

FIREを行う際のおすすめの受け取り方は、前述したように、退職する際に「退職金」を受け取り、「確定拠出年金」を75歳で受け取る方法がよいと思います。

[…] それじゃあ、ただ税金を先送りしているだけでは?と思ってしまいますが、一括で受け取る際には『退職所得控除』という制度があり、そちらで受け取った方がお得です。(詳細は、長くなるのでまた後日記載したいと思います。) […]

Awsome article and straight to the point. I don’t know if this is in fact the best place to ask but do you folks have any ideea where to get some professional writers?

Thanks in advance 🙂 Escape rooms

Real good info can be found on weblog..